眾所周知,牲畜飼料原料主要為玉米,、豆粕,,而我國大豆大部分源于進口,對玉米進口量也在逐步增加...如今,,疫情再起反彈,,湯加火山噴發(fā)對全球氣候影響仍在觀察,擔憂農業(yè)減產的同時大宗產品能否順利運輸也是關注的焦點,,飼料原料價格是否因此到達新的高度,。

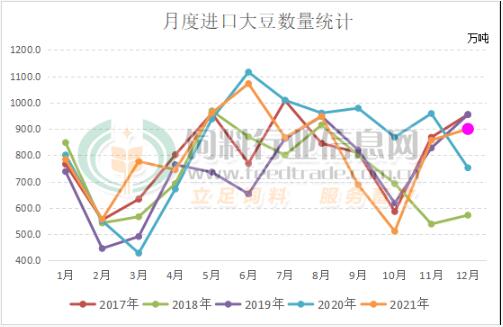

從中國海關統(tǒng)計數(shù)據(jù)顯示,2021年大豆進口9651.8萬噸,,占進口總量的58.6%,。相較2020年的10031.5萬噸減少3.8%。

飼料原料玉米,、豆粕高企

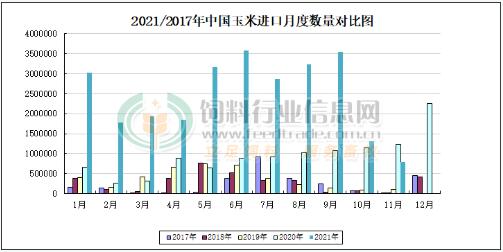

2021年玉米主產區(qū)均價在2809元/噸,較2020年度主產區(qū)均價2183元/噸上漲約626元/噸,,漲幅28.68%,。

2021年國內油廠43%蛋白豆粕價格最高價在元旦及春節(jié)前,出現(xiàn)了4100元/噸的高價,。

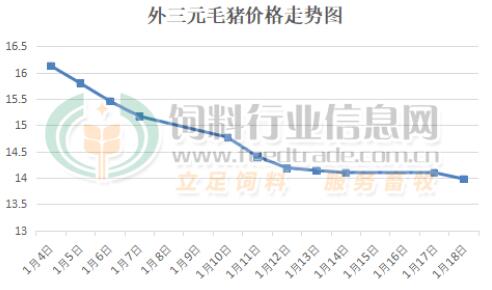

豬價上漲大潮消退 后市依舊不看好

2021年受市場供應恢復影響,,生豬價格大幅下跌,在9月份10月初的時候生豬價格跌至全年低點,,也導致市場不看好后期價格,。據(jù)中國飼料行業(yè)信息網(wǎng)數(shù)據(jù)統(tǒng)計顯示,2021年我國出欄商品大豬年度出場均價為20.43元/公斤,,較2020年的34元/公斤下跌39.91%,。

海大、大北農如何打有準備之仗

原材料供給方面

海大:海大原料供應:2021年中海大集團原材料54.97億;大北農:大北農原料供應:2021年中大北農原材料17.27億,。以上數(shù)據(jù)看,,海大原料儲備大。但是采購規(guī)模大的海大,,飼料業(yè)務規(guī)模是大北農的2.7倍,供給方面海大集團勝出,。

與大北農相比 海大拖欠賬款少 提前交錢多

海大:付款方式:2021年前三季度,,海大集團應付39.4億,占營收6%,。預付24.3億,,占營收4%;

大北農付款方式:2021年前三季度,,大北農應付22.6億,,占營收10%。預付4.9億,,占營收2%,。

海大采購規(guī)模明顯更大來看,海大這種付款方式,,通過提供充沛的現(xiàn)金流,,來綁定供應商。

海大成本控制優(yōu)勢明顯 原料漲幅高可以減少用量

從海大集團財報的表述來看,,假如豆粕漲幅過高,,大概率在飼料配比上做文章,減少豆粕用量,。但是這一點,,大北農財報上沒有提到,。

海大成本控制能力強 毛利不及大北農高

從銷量來看,海大禽料占一半,,豬料占20%以上,,水產飼料占20%以上;而大北農銷售的70%是豬料,,禽料,、水產、其它各占10%,。

來源:2021年中報數(shù)據(jù)

海大,、大北農兩家產品結構差異。由于豬周期時間長,,而禽周期短,,從而海大集團比大北農需求市場更穩(wěn)定。

目前生豬價格處在底部,,若飼料價格上漲,,養(yǎng)殖利潤低,存欄量將大幅下降,,直接影響到飼料需求,。這對于豬料營收70%的大北農真是打擊無疑。

上游,,無論是議價能力,還是通過提供充沛的現(xiàn)金流,,來綁定供應商,,海大集團都具有明顯優(yōu)勢。下游,,大北農主要經營豬料,,而豬周期要三四年,預計整個2022年都很難走出低谷,。相比之下,,海大集團以禽料為主,周期短的同時需求也穩(wěn)定,。另外,,海大集團豬料、水產飼料占比也都在20%以上,,風險相對分散,。

總的來看,飼料原料高企,,如今飼料生產上游原料承壓,,下游豬價持續(xù)走跌,。2022年很難成為飼料廠的豐收年!